Mit der aktuellen US-Steuerreform trat auch die FDII (“Foreign Derived Intangible Income“) Regel in Kraft. Wir zeigen die Funktionsweise dieser Regel und ihre Auswirkungen auf deutsche Unternehmen.

Mit der Foreign Derived Intangible Income Regel will der US-Gesetzgeber einen Anreiz schaffen, die Produktion von Wirtschaftsgütern in die USA zu verlagern und von dort aus ausländische Märkte zu bedienen. Je höher die ausländischen Einkünfte einer in den USA ansässigen Gesellschaft sind, desto höher fällt die steuerliche Begünstigung der US-Gesellschaft unter der FDII Regel prinzipiell aus.

Die Regelung zielt darauf ab den Export von Waren, Dienstleistungen und digitalen Gütern in ausländischen Märkten steuerlich zu fördern. Sie soll die Wettbewerbsfähigkeit US-amerikanischer Unternehmen auf dem Weltmarkt sichern und dem Außenhandelsdefizit der USA entgegenwirken.

Gegenpol zu GILTI und BEAT

Die FDII ist ein Gegenpol zur Global Intangible Low-Tax Income Regelung (kurz: GILTI) und zur Base Erosion and Anti-Abuse Tax (kurz: BEAT). GILTI soll verhindern, dass US-Unternehmen immaterielle Wirtschaftsgüter aus den USA heraus in Niedrigsteuerländer verlagern und schafft so quasi eine Mindestbesteuerung. BEAT soll hingegen – quasi spiegelbildlich zur FDII – den Import von bestimmten Leistungen, z.B. Fremdkapital, Lizenzen, Dienstleistungen, aus dem Ausland steuerlich benachteiligen.

Wer kann Foreign Derived Intangible Income anwenden?

Die FDII ist grundsätzlich auf alle US-Gesellschaften anwendbar, die in den USA selbst steuerpflichtig sind. Unerheblich ist, ob die US-Gesellschaft zu einem US-amerikanischen oder zu einem ausländischen Konzern gehört. Die FDII begünstigt daher auch US-Tochtergesellschaften von deutschen Konzernen.

So funktioniert die Foreign Derived Intangible Income Regel

Die FDII Regel führt zu einem Abzug von der körperschaftsteuerlichen Bemessungsgrundlage der US-Gesellschaft. Der Abzugsbetrag wird maßgeblich durch die Höhe der ausländischen Einkünfte der US-Gesellschaft bestimmt und ermittelt sich wie folgt:

Ausgangspunkt ist die Ermittlung der beiden Größen Foreign Derived Deduction Eligible Income (abzugsberechtigtes ausländisches Einkommen) und Deduction Eligible Income (abzugsberechtigtes Gesamteinkommen), die in einer Verhältnisrechnung gegenüberzustellen sind.

Das Foreign Derived Deduction Eligible Income (abzugsberechtigtes ausländisches Einkommen) ist das Einkommen, das das US-Unternehmen aus Geschäftsbeziehungen mit dem Ausland bezieht, also Einkommen aus dem Verkauf, der Vermietung oder der Lizensierung von inländischen Wirtschaftsgütern an ausländische Empfänger zur Nutzung im Ausland, sowie Einkommen aus Dienstleistungen, die – unabhängig vom Ort der Erbringung – an ausländische Empfänger erbracht und im Ausland genutzt werden.

Demgegenüber handelt es sich beim Deduction Eligible Income (abzugsberechtigtes Gesamteinkommen) um ein modifiziertes Gesamteinkommen der US-Gesellschaft, das um bestimmte Einkünfte zu bereinigen ist, z.B. Subpart F Income, GILTI Einkommen, ausländische steuerfreie Dividendeneinkommen, Einkommen einer ausländischen Betriebsstätte.

Aus der Gegenüberstellung dieser beiden Größen ergibt sich ein Prozentsatz (Auslandsquote), der in der Formel in einem zweiten Schritt mit dem sog. Deemed Intangible Income (zu erachtendes immaterielles Einkommen) zu multiplizieren ist.

Das Deemed Intangible Income entspricht wiederum dem Deduction Eligible Income (abzugsberechtigtes Gesamteinkommen) der US-Gesellschaft, abzgl. einer pauschalen Routinerendite von 10 Prozent auf die materiellen Vermögensgegenstände („Qualified Business Asset Investments“ oder „QBAI“) des US-Unternehmens.

Die Regelung unterstellt, dass ein die Routinerendite von 10 Prozent übersteigender Betrag des abzugsberechtigten Gesamteinkommens der US-Gesellschaft seinen Ursprung im immateriellen Vermögensbereich hat. Ob sich die angenommene Überrendite der US-Gesellschaft tatsächlich aus dem Einsatz von immateriellen Wirtschaftsgütern (Patente, Marken, Urheberrechte etc.) ergibt, ist unerheblich. Daher ist auch fraglich, ob die FDII als steuerliche Maßnahme zur Forschungsförderung begriffen werden kann.

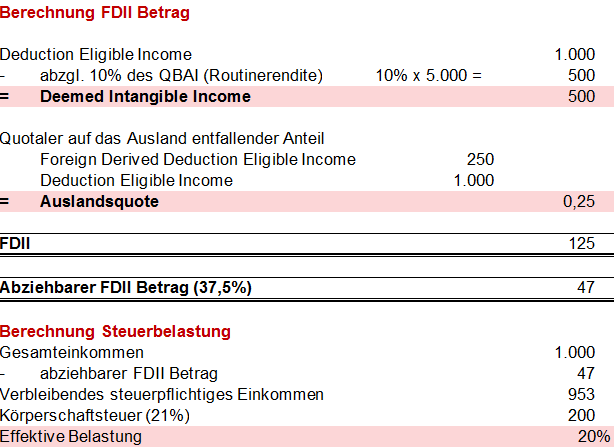

Kurz: Wendet man die Formel an, entspricht der FDII-Betrag dem anteilig auf das Auslandsgeschäft entfallenden Teil der fiktiven Überrendite. 37,5 Prozent des FDII-Betrags können von der körperschaftsteuerlichen Bemessungsgrundlage der US-Gesellschaft abgezogen werden. Für steuerliche Veranlagungszeiträume, die nach 2025 beginnen, ist ein Abzug nur noch in Höhe von 21,875 Prozent des FDII-Betrags möglich.

Der Restbetrag unterliegt der Besteuerung mit dem Körperschaftsteuersatz von 21 Prozent. Letzterer wurde durch die US-Steuerreform deutlich reduziert. Durch den gesenkten Tarif auf 21 Prozent und die FDII-Regelung kann sich der effektive Körperschaftsteuersatz (Corporate Income Tax) auf bis zu 13,125 Prozent reduzieren (ab 2026 auf 16,406 Prozent).

Berechnungsbeispiel

Das folgende – stark vereinfachte – Beispiel zeigt, wie sich die FDII-Regelung konkret auswirkt. Die beispielhafte US-Gesellschaft erzielt Gesamteinkünfte i. H. v. 1.000, Foreign Derived Deduction Eligible Income beträgt 250, QBAI hält die Gesellschaft im Wert von 5.000:

„Lizenzschranke“

Sowohl US-amerikanische als auch deutsche Konzerne mit US-Tochtergesellschaften können von der FDII-Regel profitieren.

Aus deutscher Sicht stellt sich allerdings folgende Frage: Kann die am 1. Januar 2018 eingeführte „Lizenzschranke“ (§ 4j EStG) bei Lizenzzahlungen, die eine deutsche Gesellschaft an eine US-Gesellschaft leistet, eingreifen und zu einem teilweisen Abzugsverbot führen?

Beispiel: Die US-amerikanische Muttergesellschaft einer in Deutschland ansässigen Tochtergesellschaft vergibt Lizenzen an ihre deutsche Tochtergesellschaft gegen Lizenzzahlungen. Die deutsche Tochtergesellschaft setzt die Nutzungsrechte zum Vertrieb von Software-Produkten an Unternehmen und Endverbraucher in Deutschland ein.

In den USA findet auf Ebene der US-amerikanischen Muttergesellschaft die FDII Regelung Anwendung. Für die deutsche Gesellschaft ist daher zu prüfen, ob die FDII-Regelung in den USA wegen der deutschen Lizenzschranke in § 4j EStG zu einer teilweisen Abzugsbeschränkung im Hinblick auf die Lizenzaufwendungen führt.

Dies wäre der Fall, wenn die Foreign Derived Intangible Income Regelung als sog. Präferenzregelung i.S.d. § 4j EStG einzustufen wäre. In der Literatur wird das mit überzeugenden Argumenten abgelehnt. Allerdings soll das Bundesministerium der Finanzen die Anwendung des § 4j EStG für möglich halten. Die Anwendung des § 4j EStG hätte fatale Folgen. Denn der anteilig nicht abzugsfähige Aufwand der deutschen Tochtergesellschaft würde in Deutschland einer durchschnittlichen Besteuerung von ca. 32 Prozent unterliegen.

Hinzurechnungsbesteuerung

Deutsche Konzerne mit US-Tochtergesellschaften müssen außerdem die deutschen Hinzurechnungsbesteuerungsvorschriften beachten, wenn ihre Tochtergesellschaften in den USA passive Einkünfte i.S.d. deutschen Außensteuergesetzes (AStG) erzielen und in den USA einer Niedrigbesteuerung von unter 25 Prozent unterliegen.

Beispiel: Die US-amerikanische Tochtergesellschaft einer in Deutschland ansässigen Kapitalgesellschaft erzielt ausschließlich Lizenzeinkünfte aus der Lizensierung von Rechten, die nicht aus eigener Forschungs- oder Entwicklungsarbeit stammen. Die Lizenzen werden von Kunden außerhalb der USA genutzt.

Die US-amerikanische Tochtergesellschaft erzielt nach dem deutschen Außensteuergesetz passive Einkünfte. Die Reduzierung des US-Bundesteuersatzes auf 21 Prozent im Rahmen der US-Steuerreform kann zu einer Niedrigbesteuerung i.S.d. AStG führen, wenn die Gesamtsteuerbelastung aus US-Bundessteuer und State Tax im Einzelfall unter 25 Prozent liegt. Dies ist durchaus wahrscheinlich, wenn die Tochtergesellschaft in einem US Bundesstaat ansässig ist, der keine Körperschaftsteuer erhebt.

FDII-Regelung erhöht Risiko von niedrig besteuerten Einkünften

Die FDII Regelung, die zwingend zur Anwendung kommt und die effektive Ertragsteuerbelastung weiter reduziert, erhöht das Risiko von niedrig besteuerten Einkünften i.S.d. AStG. Daher sollten Unternehmen die US-Steuerreform zum Anlass nehmen, die Anwendung der deutschen Hinzurechnungsbesteuerungsvorschriften auf US-Tochtergesellschaften zu prüfen.

Einen Überblick über die 10 wichtigsten Änderungen des US-Steuerrechts für Unternehmen finden Sie hier.

In weiteren Beiträgen unserer Reihe beleuchten wir: US-Steuerreform: BEAT in Kürze erklärt und US-Steuerreform: GILTI in Kürze erklärt